「ハヤテインベストメント」という名前を、テレビや雑誌などのメディアで目にされたことはありませんか?もしかしたら、その企業に関心を抱かれたことがあるのかもしれません。

ハヤテインベストメントは、杉原社長が率いる投資会社です。彼らが運用しているファンドへの投資に興味をお持ちの方も多いことでしょう。しかしながら、公式ウェブサイトをご覧いただいても、投資方法に関する詳細な情報は見当たらないかもしれません。

そんな疑問や興味から、おそらくはこちらの記事にたどり着かれたのではないかと思います。

私自身も、ハヤテインベストメントへの投資をポートフォリオの一環として検討するために、販売会社の担当者と実際に面談を行いました。

この記事では、投資を考える上で基本的な情報から、面談にてお聞きした貴重な情報まで、幅広く取り上げております。将来の投資戦略を構築される際の参考としていただければ幸いです。

ハヤテインベストメント株式会社とはどんな会社なのか?

近年、私たちの耳にも頻繁に届くようになったのが、「ハヤテインベストメント」です。しかし、一体どのような企業なのでしょうか?

こちらでは、ハヤテインベストメントの事業内容に焦点を当て、詳しく解説していきたいと思います。

ハヤテインベストメントは中小型株投資を中心とした資産運用会社!

ハヤテインベストメントは、中小型株投資の戦略をとるファンドの運営が主な事業として知られており、和製ヘッジファンドとして名高い企業です。

ヘッジファンドとは、洗練された取引手法を駆使して、どんな市場状況でもプラスの収益を追求するファンドのことです。

このファンドは海外では広く認知されており、資産運用先として注目を浴びていますが、最低投資額のハードルが高く、日本国内では主に機関投資家や富裕層が資産運用に活用しています。

ハヤテインベストメントは2005年8月に設立され、2006年3月から「ハヤテ・ジャパン・エクイティ・ロング/ショート・ファンド」を運用しています。

さらに、同社は新たな事業として、自社の知見と人工知能を結びつけた独自のフィンテック開発にも力を入れています。この取り組みにより、投資意思決定だけでなく、あらゆる意思決定を支援する世界の構築を目指しています。

このプロジェクトが人々の豊かさ向上にどのように寄与するかという議論はありますが、確かに夢のある展望ですね。

ハヤテインベストメントは第二種金融商品取引業の免許を取得して金融庁の監督下にある

ハヤテインベストメント株式会社は、「第二種金融商品取引業」の免許を取得しております。

具体的な登録情報は、金融庁のウェブサイト内の「免許・許可・登録等を受けている業者一覧」にて確認いただけます。

こちらの免許取得により、個人投資家の方々もなかなか手に入らない内部情報について、金融庁が厳格に審査を行っております。その結果、投資家の皆様にとっては安心感が持てることでしょう。

ハヤテインベストメント株式会社は独立系の資産運用会社として位置づけられますが、銀行や証券会社系列の資産運用会社と同等の水準で、コンプライアンス体制を整備しております。

ハヤテインベストメントの顧客規模や運用残高

ハヤテインベストメントの運用残高について、面談の際にお伺いしたところ、約75億円とのお話でした。

この企業は、2006年にファンド運用を開始し、その後も着実に運用残高を伸ばし、2018年頃には約200億円に達していたそうです。

ただし、2018年以降の実績には課題があり、運用資産が減少している状況となっています。このため、資金の流出が続いているようです。

一般の個人投資家の方々もハヤテインベストメントに投資することが可能ですが、実際には機関投資家や富裕層が主な顧客層を占めている傾向があります。

ハヤテインベストメントの本社は日本橋兜町の金融街!

ハヤテインベストメントの本社は、東京証券取引所のすぐ隣に位置する「兜町第6平和ビル」の2階に所在しています。

こちらは日本橋兜町というエリアに位置しており、地域全体が東京証券取引所を中心とした活発な証券市場を有する場所として知られています。兜町は、日本の証券市場の象徴的な存在とも言えるでしょう。

兜町は、アメリカで言うところのニューヨーク証券取引所周辺の「ウォール街」に相当する場所であり、その立地条件は非常に優れていると言えるでしょう。

実は、ハヤテインベストメントは設立当初、税率の優遇措置やヘッジファンドの認知度が高いシンガポールに本社を構えていました。しかしながら、シンガポールでの営業活動において課題を感じ、日本国内の機関投資家を重点的に開拓するために、兜町に拠点を移すことを決断しました。

ハヤテインベストメントの投資ってどんな仕組み?配当実績はどれくらい?

ハヤテインベストメントは、どのような仕組みで投資を行っているのでしょうか?

また、近年の配当実績についても、こちらで詳細をご紹介いたします。

ハヤテインベストメントは日本株式のロング・ショート戦略!

ハヤテインベストメントは、日本国内の中小型株式(時価総額1000億円以下)を対象とするロング・ショート戦略のファンドです。

主なアプローチは、まずはロング(買い)で、高成長が見込まれる銘柄を選定し、市場の上昇局面での高いリターンを狙います。

一方で、ショート(売り)でもアプローチをとり、下落の兆候が見られる銘柄を組み入れ、市場の下落時における損失リスクを低減する役割を果たしています。

簡単に言えば、日経平均株価が上昇する際には利益を最大化し、下落する際には損失を最小限に抑える仕組みが取られていると言えます。

ハヤテインベストメントは、中小型株式に対して、機関投資家が充分な企業調査を行っていない可能性のある銘柄に徹底的に調査を実施することで、数々の投資機会を見つけ出しています。

年間数千件に及ぶ企業調査は、現地での調査や直接的な取材を重視しており、これがハヤテインベストメントの大きな強みとなっています。

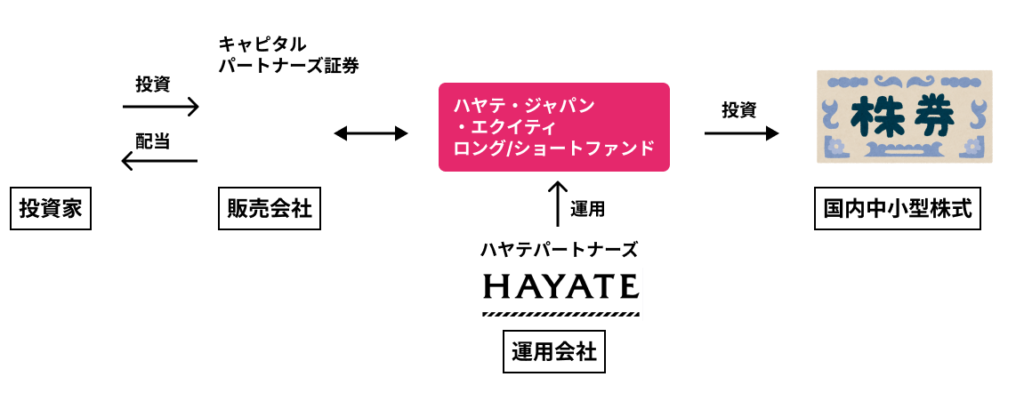

なお、関係図は上図のようになっており、販売は「キャピタル・パートナーズ証券」で、運用は「ハヤテパートナーズ」という別法人が担当しています。

ハヤテインベストメントの実際の配当実績・運用利回りってどれくらい?

ハヤテインベストメントが運営するハヤテ・ジャパン・エクイティ・ロング/ショート・ファンドは、将来の見込みとして年間10%の利回りを目指しています。

これまでの過去の実績を振り返ってみると、過去の年々は年利ベースでの評価が行われてきました。しかし、特に近年の2018年以降では、月単位での成績を詳細に分析することが行われています。

| 過去の実績 | 年利 |

|---|---|

| 2006年 | 2.00 % |

| 2007年 | – 3.22 % |

| 2008年 | 5.56 % |

| 2009年 | 12.00 % |

| 2010年 | 2.03 % |

| 2011年 | 9.45 % |

| 2012年 | 12.22 % |

| 2013年 | 98.74 % |

| 2014年 | 19.41 % |

| 2015年 | 2.00 % |

| 2016年 | 11.42 % |

| 2017年 | 42.74 % |

| 2018年 | 月利 |

|---|---|

| 1月 | 6.95 % |

| 2月 | – 4.71 % |

| 3月 | – 8.32 % |

| 4月 | – 2.33 % |

| 5月 | 0.73 % |

| 6月 | – 1.25 % |

| 7月 | – 1.49 % |

| 8月 | 0.08 % |

| 9月 | – 2.73 % |

| 10月 | – 0.47 % |

| 11月 | 0.02 % |

| 12月 | – 3.24 % |

| 2018年Total | – 16.15 % |

| 2019年 | 月利 |

|---|---|

| 1月 | – 0.44 % |

| 2月 | 0.31 % |

| 3月 | – 0.43 % |

| 4月 | – 1.49 % |

| 5月 | – 4.00 % |

| 6月 | 1.15 % |

| 7月 | 0.13 % |

| 8月 | – 0.52 % |

| 9月 | – 4.41 % |

| 10月 | 2.72 % |

| 11月 | 0.83 % |

| 12月 | 1.98 % |

| 2019年Total | – 4.35 % |

| 2020年 | 月利 |

|---|---|

| 1月 | – 0.34 % |

| 2月 | – 5.03 % |

| 3月 | – 5.03 % |

| 4月 | – 0.91 % |

| 5月 | – 6.13 % |

| 6月 | 3.24 % |

| 7月 | 8.47 % |

| 8月 | – 19.84 % |

| 9月 | 2.59 % |

| 10月 | – 7.90 % |

2006年から2017年までの平均年間利回りは約18%と、目標の10%を大きく上回り、非常に優れたファンドと言えました。

しかし、2018年には-16.15%、2019年には-4.35%、2020年には約-30%と、近年の運用状況が良くない状況が現れています。

ハヤテインベストメントの強みは、徹底的な企業調査にありますが、近年の市場は非常に動きが速いため、この強みが逆に課題となっています。

具体的に言うと、相対的に割安な銘柄を詳細な分析によって見つけ出し、その後投資するという方針を採っているため、投資の実行に時間がかかることが多いのです。

それにもかかわらず、地道な調査が成果を上げるケースも見受けられるとのことで、今後の改善が期待される状況です。

投資を検討する場合、現在は別のヘッジファンドで運用を行いつつ、適切なタイミングを見極めるという戦略を取ることをお勧めします。

ハヤテインベストメントの代表者やファンドマネージャーはどんな人物?

ハヤテインベストメント株式会社の代表者およびファンドマネージャーは、杉原行洋氏です。

| 杉原行洋氏の経歴 | |

|---|---|

| 2001年 | 東京大学卒業 ゴールドマン・サックス証券株式会社入社 |

| 2002年 | タワー投資顧問株式会社入社 |

| 2005年 | ハヤテインベストメント設立、代表就任 |

杉原氏は、ゴールドマン・サックス証券に入社して2年目の頃、タワー投資顧問の清原達郎氏にスカウトされ、その後同社に転職しました。

清原達郎氏は、2005年の長者番付(高額納税者ランキング)で初めてサラリーマンとしてトップに輝き、「スーパーサラリーマン」として注目されました。

杉原氏は、この伝説的な人物の指導の下で、企業の真の価値を見極める力を大いに養うことができました。

そして2005年、驚異的な若さである27歳の時に、ハヤテインベストメントを設立することになりました。

杉原氏はこれまでに機関投資家として、延べ1万件以上の企業経営陣と対話する機会を持ち、投資業界で堅固な地位を築いてきました。

しかしながら、最近の調子が良くなかった理由の一つとして、投資チームの中心的な存在であった優れたアナリストが退職してしまったことが挙げられます。

ハヤテインベストメントについてネットの反応は?

ハヤテインベストメントのファンドに関して、一般の個人投資家たちはどのように評価しているのでしょうか?

SNSの悪い口コミ・良い口コミを紹介!

SNS上でのハヤテインベストメントのファンドに関する口コミは見当たりませんでした。

個人投資家の多くは、ハヤテインベストメントのファンドへの投資が一定のハードルを伴うことから、SNS上での発信は限られているようです。投資に関する内容は専門性を要し、投資家層に偏りがあるため、一般のSNSユーザーによる発言は少ない可能性が考えられます。

一方、過去の実績に関する情報やメディアへの露出については、2017年までの記録が多く存在し、これに関する書き込みが一部見受けられました。

また、ハヤテインベストメントはファンド以外の事業、例えばCVCの設立などでも活動しており、この分野に関わる業界関係者からの発信は多く、広く知られているようです。

ハヤテインベストメントは詐欺やポンジスキームなのか?

ネット上でも「詐欺」や「ポンジスキーム」といった声は確認されておらず、そうした懸念はあまり聞かれませんでした。

ハヤテインベストメントは第二種金融商品取引業の免許を保有しており、法的に認可された組織であることから、詐欺の可能性は低いと考えられます。

長い間の実績や、ハヤテパートナーズによる大量保有報告書の提出状況を検証すると、運営体制がしっかりと整えられており、信頼性の高い運営が行われていると言えるでしょう。

ハヤテインベストメントへの最低投資額や手数料など投資方法を解説!

ハヤテインベストメントへの投資を検討されている方にとって、投資方法に関する詳細情報が公式ウェブサイトに掲載されていない点が気になるかもしれません。そこで、こちらではその点についてご案内いたします。

気になる最低投資額や手数料についても詳しく解説いたします。

ハヤテインベストメントへの投資方法!

ハヤテインベストメントのファンドへの投資手続きについて、具体的な流れをご紹介いたします。

まず、ハヤテインベストメントのファンドに投資を検討される場合、販売会社である「キャピタル・パートナーズ証券」にお問い合わせいただく必要があります。

キャピタル・パートナーズ証券は、様々な金融商品を扱っていますが、ハヤテインベストメントに関する情報は公式ウェブサイトなどには掲載されていないことがあります。これは、ハヤテインベストメントのファンドが私募ファンドであるため、一般の方々に向けて公募することが制限されているからです。

キャピタル・パートナーズ証券の担当者との面談を通じて、ハヤテインベストメントのファンドについて詳細な説明を受け、投資の方針やリスクなどに納得された場合、申込書の提出と契約締結が行われます。

その後、口座開設手続きを行い、申込金額を口座に入金します。約定日(運用の開始日)は通常毎月の第1営業日となっており、申込と入金の締め切りは約定日の10営業日前となりますので、スケジュールを確認して手続きを進めることが大切です。

申込と入金が約定日の10営業日前までに完了すれば、おおよそ次の月の中頃から運用が開始されることになります。投資の際には、納得のいく投資額や手数料、運用方針をよく理解した上で、投資を進めていくことが重要です。

ハヤテインベストメントの最低投資額は1,000万円から!

ハヤテインベストメントのハヤテ・ジャパン・エクイティ・ロング/ショート・ファンドへの投資に関して、最低投資額は1,000万円とされています。

ただし、公式には「原則、1億円以上」と記載されており、実際には1,000万円で投資を行っている方はほとんどいないとされています。

詳しい事情はわかりませんが、今後の増資計画やその他の理由により、少額の投資も受け入れている可能性が考えられます。

海外の名だたるヘッジファンドでは、1億円以上の投資が一般的な相場です。その意味では、ハヤテインベストメントの最低投資額はヘッジファンド業界の平均的な水準と言えるかもしれませんが、個人投資家にとっては高い投資ハードルとなることは間違いありません。

ハヤテインベストメントの手数料は?

| 手数料種類 | 手数料額 | 利回り確定後に手数料が引かれるか? |

|---|---|---|

| 販売手数料 | 購入価格の0.4~1.0%(税抜) | 引かれる |

| 成功報酬 | 運用利益の20% | 引かれる |

| 管理報酬 | 運用残高の2.0% | 引かれる |

| 解約手数料 | 換金代金の3.0%(12ヶ月以内の解約) | 引かれる |

ハヤテインベストメントの手数料には、主に4つの種類が存在します。それぞれ、「販売手数料」、「成功報酬」、「管理報酬」、および「解約手数料」です。

ただし、「解約手数料」は、購入から12ヶ月以内に解約する場合にのみ適用されます。

ヘッジファンドの手数料としては、業界全体と比較して高額ではない水準と言えますが、利回りが低調な年には手数料が影響を及ぼす可能性があります。

他のヘッジファンドと比べてパフォーマンスの水準がそれほど高くないことを考慮すると、手数料がやや割高に感じられることもあるでしょう。

これらの手数料は、利回りが確定した後に引かれる仕組みとなっています。したがって、利回りが計算された後に手数料が差し引かれ、その結果が投資家の利益となります。この点に注意していただきたいです。

それでは、それぞれの具体的な計算方法について解説いたします。

販売手数料

「販売手数料」は、購入価格に応じて0.4~1.0%が適用されます。

| 購入価格 | 販売手数料 |

|---|---|

| 1,000万円以上1億円未満 | 1.0%(税抜) |

| 1億円以上5億円未満 | 0.7%(税抜) |

| 5億円以上 | 0.4%(税抜) |

この手数料は購入時にのみ発生しますが、後から追加で購入する場合にも追加分に適用されます。

例えば、5000万円を購入した場合、手数料は「50万円」となります。同様に、1億円を購入した場合は「70万円」の手数料がかかります。

成功報酬

「成功報酬」は、運用利益の20%が該当します。

この成功報酬の計算方法は、「ハイウォーターマーク方式」と呼ばれるものです。これは、過去の運用残高の最高値を指し示すものであり、それを上回った分に適用されます。

たとえば、5000万円で投資を始めるとしましょう。

第1期の運用で運用残高が6000万円に増えた場合、1000万円×20%の200万円が成功報酬として発生します。

第2期に運用残高が5500万円に減少した場合、成功報酬は発生しません。

第3期に運用残高が5800万円に増えても、ハイウォーターマークである6000万円を上回っていないため、成功報酬は発生しません。

そして、第4期に運用残高が6500万円に増えた場合、500万円×20%の100万円が成功報酬として発生します。

この方式によって、運用成績が前回の最高値を上回った場合にのみ成功報酬が発生し、ヘッジファンドの運用報酬の一環として設定されています。

管理報酬

「管理報酬」は、運用残高の2.0%が該当します。

この「管理報酬」は、一般的な投資信託における信託報酬と同様の考え方で設定されており、運用利益がマイナスの場合であっても適用される手数料となります。

解約手数料

「解約手数料」についての詳細をご説明いたします。この手数料は、商品を購入してから12ヶ月以内に解約される際に、換金代金の総額に対して3.0%が手数料として差し引かれることを意味します。

利回りが低いため早期解約は損失を招く可能性があります。そのため、将来的な利用を予定していない余剰資金を活用して、投資を検討しましょう。

ハヤテインベストメントで出金・解約するにはどうすればいいの?

ハヤテインベストメントの出金や解約手続きは、非常にシンプルなプロセスです。

ただし、注意が必要なのは、解約を行うタイミングや運用益に関する課税の部分です。これらのポイントを事前に確認しておくことが重要です。

ハヤテインベストメントの出金・解約のルール

ハヤテインベストメントの出金や解約手続きは、非常にシンプルです。具体的な方法は、キャピタル・パートナーズ証券の専任担当者に電話またはメールでお知らせいただくだけで終了します。

出金や解約のタイミングは月に1回行えます。さらに、出金や解約のタイミングは柔軟であり、3ヶ月ごとや1年に1回のファンドも選べるため、ご自身のスケジュールに合わせてご利用いただけます。

重要なポイントとして、出金や解約の請求は月末の最終営業日の30営業日前までに行う必要がありますので、予めご注意ください。

また、実際の支払いまでには約15営業日程度の時間がかかります。全体を通して考えると、出金や解約の申請から支払いまでには通常2〜3ヶ月程度のお時間を要することを考慮しておいてください。

出金・解約時に運用益が出ていれば課税の対象となる!

ハヤテインベストメントにおいて、運用益が生じた場合の課税について、しっかりと理解しましょう。

出金や解約時に得られる運用益には、所得税と地方税の20.315%がかかり、申告分離課税が適用されます。

この課税方法は、未上場株式の譲渡所得と同様のルールが適用されます。したがって、単一の年度内において、他の未上場株式や一般公社債の譲渡所得と損益を通算することができます。

ただし、上場株式とは損益を通算することはできないことにご留意ください。

もし運用中に含み損益が生じている場合、その時点での申告は不要です。最終的な払い戻し時に申告と納税が行われます。

公募投信とは異なり、ハヤテインベストメントでは源泉徴収が行われません。したがって、資金が振り込まれた時点で税金が納付されるわけではありません。税金の処理については、適切なタイミングで申告と納税を行うよう心がけましょう。

ハヤテインベストメントへの投資のまとめ

ハヤテインベストメントについて、注目すべき点をまとめてみました。

ハヤテインベストメントは、独自の手法で年間数千件もの企業調査を実施し、現地や現物、現場主義に基づいた詳細な分析を行うことで、中小型株の投資において強みを持っていました。

しかしながら、最近の市場状況は瞬く間に変動し、その緻密な企業分析が追いつかないことがあり、その結果、運用実績は低調になってしまいました。

市場の変化に対する難しさを杉原氏は「無力感に支配された」と語っていますが、ハヤテインベストメントは依然として徹底した企業調査にこだわり続けています。

今後の展望に期待を寄せつつ、ハヤテインベストメントを応援したい気持ちも感じます。

投資を検討する際には、長期間にわたって資産を運用できる余裕があることが望ましいです。最低でも5,000万円以上の資産を保有していることが理想的です。

個人的な見解としては、現時点では他の資産運用先で運用しながら、ハヤテインベストメントの復活を待つことが良い選択肢であると考えています。市場の変動に柔軟に対応しつつ、資産の最適な運用を検討されることをおすすめします。

ハヤテインベストメント株式会社の情報

| 企業概要 | |

|---|---|

| 企業名 | ハヤテインベストメント株式会社 HAYATE INVESTMENT Co. Ltd. |

| 設立 | 2005年8月 |

| 本社 | 〒103-0026 東京都中央区日本橋兜町6-5 兜町第6平和ビル2階 |

| 代表者 | 杉原 行洋 |

| 資本金 | 1.45億円 |

| 事業内容 | 企業価値評価、市場動向分析、投資助言・運用業務あるいは適格機関投資家等特例業務 投資信託をはじめとする投資ストラクチャの組成および運用管理 財務アドバイザリー、バリュエーション業務および経営コンサルティング 事業創造および事業投資を含むインキュベーション AI(人工知能)などのフィンテックの研究とそれらを応用した新たなプロダクトおよび事業の開発 |

| 最低投資額 | 1,000万円 |

| 手数料 | 「販売手数料」購入価格の0.4~1.0%(税抜) 「成功報酬」運用利益の20% 「管理報酬」運用残高の2.0% 「解約手数料」換金代金の3.0%(12ヶ月以内の解約) |

| 運用残高 | 約75億円 |

| 出資者数 | 主に機関投資家であり不明 |

おすすめ1位 BMキャピタル

| おすすめ度 | |

| 会社名 | ビーエムキャピタル合同会社 |

| ホームページ | bmcapital.jp |

| 特徴 | 1,000万円から購入可能な年間利回り10%前後が狙える人気No.1国内ヘッジファンド |

| 代表 | 森山 武利 |

| 設立 | 2013年 |

| 平均利回り | 手数料控除後10%前後 |

| 投資戦略 | 日本株ロングショート、割安中小株式、アクティビスト |

| 最低購入金額 | 1,000万円 |

| 紹介者 | 不要 |

| 解説記事 | こちら |

| 購入体験談 | こちら |